Open Banking está alcanzando una adopción global. Regiones como Singapur y Japón fueron fuertes defensores de la banca abierta incluso antes de la regulación de la Directiva de Servicios de Pago (PSD2) y tuvieron un gran éxito al hacerlo. Después de PSD2, otros países como México, Brasil, Hong Kong, Australia y países en el Medio Oriente están estableciendo regulaciones bancarias abiertas (open banking regulations). Están abriendo sus APIs en un esfuerzo por crear un ecosistema financiero más abierto, competitivo y orientado al cliente.

México es un gran ejemplo de una región que adopta open banking, no solo para cambiar la dinámica de los servicios financieros, sino también para resolver problemas mayores de inclusión financiera y desconfianza de los consumidores. Este artículo refleja la necesidad de open banking en México, aspectos clave de la regulación y por qué una visión a largo plazo para open banking es fundamental para el éxito.

- Una mirada a los datos de inclusión financiera en México

- Dar sentidos a los números

- Open Banking: cerrando la brecha entre consumidores y bancos

- Datos importantes sobre la banca abierta en México

- Tecnología: una necesidad infinita para el éxito de la banca abierta

- Construye una visión para un futuro más allá de la banca abierta

- Conclusión

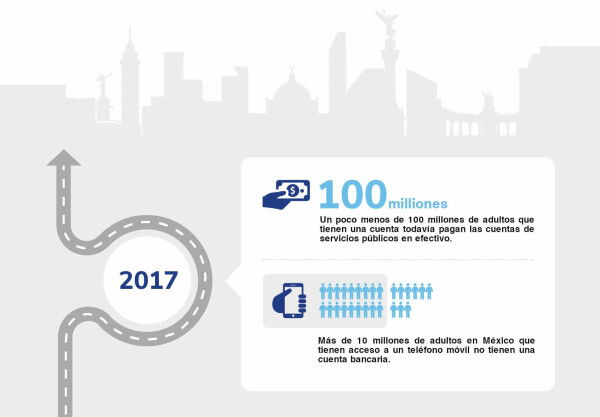

Una mirada a los datos de inclusión financiera en México

Fuente – https://www.adb.org/sites/default/files/publication/159308/adbi-financial-inclusion-asia.pdf

https://data.worldbank.org/indicator/FX.OWN.TOTL.ZS

Fuente – Global Findex Database

En un momento en que las tendencias de la banca digital están en aumento, estas cifras son preocupantes. Ilustra la imagen de un ecosistema financiero que necesita un reinicio para mantenerse al día con el resto de las naciones centradas en la banca digital.

Dar sentidos a los números

Si analiza de cerca estos números, hay un par de puntos clave evidentes sobre los servicios financieros en México.

-

La falta de confianza del consumidor

La poca usabilidad en los servicios financieros, incluso aquellos tan básicos como abrir una cuenta, puede decirnos algo. Los consumidores mexicanos tienen sus temores en torno a confiar en los bancos para que se ocupen de su dinero y de la capacidad que tienen para proporcionar los productos, servicios y experiencias que necesitan. Debido a la vasta distribución geográfica de México, no todos los consumidores tienen acceso a servicios bancarios. Esto podría deberse a la incapacidad de configurar la infraestructura requerida para los servicios de banca física, como la creación de sucursales y la contratación de personal bancario.

Una investigación realizada en 2016 muestra que los servicios prestados por los bancos no siempre cumplen con las expectativas y menos del 40% de los clientes bancarios confían en su banco.

-

Retraso digital

En una era en la que Internet se ha apoderado del mundo, los números de México muestran una imagen diferente. Surge una pregunta: ¿Los consumidores no confían en la tecnología provista por los bancos para los servicios en línea? ¿O simplemente desconocen la gran cantidad de beneficios que estos servicios en línea les ofrece? Una pregunta similar surge sobre los bancos: ¿han entendido que una gran parte de la inclusión financiera se basa en proporcionar acceso a servicios bancarios más allá de los medios tradicionales? ¿Y están preparados para trabajar en ello?

El rayo de esperanza en este escenario es la penetración del teléfono móvil para los no bancarizados, que se mantiene en un 50%. No es que el mercado sea inalcanzable, solo necesita los canales de penetración adecuados.

-

La necesidad de un cambio estratégico en la forma en que se percibe la banca

Los factores discutidos anteriormente apuntan a una gran incertidumbre en el ecosistema de servicios financieros. Los bancos y el gobierno de México deben tomar una decisión importante. ¿Seguirán existiendo los servicios financieros tal y como están, con un gran porcentaje de la población que elige excluirse de consumirlos? ¿O los bancos, el gobierno y las autoridades regulatorias se unirán y verán el panorama general de la banca y lo harán más accesible?

Deben apuntar a crear un mundo donde los consumidores confíen en un ecosistema financiero y disfruten de experiencias estelares proporcionadas en paquetes competitivos. Los consumidores deben considerar que los servicios financieros son más que productos, son un estilo de vida.

Open Banking: cerrando la brecha entre consumidores y bancos

Open Banking requiere que los bancos ofrezcan los datos de los clientes a proveedores externos (TPP) a través de APIs. Desde que Europa y el Reino Unido implementaron regulaciones bancarias abiertas, Australia, Hong Kong, Singapur, Malasia y Canadá han hecho planes para adoptar open banking en su legislación. Los esfuerzos para Australia ya están en marcha, con los 4 grandes bancos programados para abrir datos en Febrero de 2020 y el resto en Julio de 2020.

La banca abierta elimina la barrera de un ecosistema de servicios financieros tradicionales y fomenta una mayor competencia. Esto se traduce en mejores experiencias para los clientes. En México, apunta a enfrentarse a un desafío mucho mayor. Está destinado a devolver la confianza en la banca a través de la apertura y la capacidad de otros para utilizar los datos del cliente para servicios personalizados, todo esto mientras se mantiene segura dicha información. Aquí hay algunas maneras en que se cumple este objetivo.

-

Fomentando la innovación

A medida que se intensifique la competencia, tanto los bancos como otros TPP deberán proporcionar productos, servicios y experiencias que sean de más alto nivel a precios competitivos. Hace un tiempo, bancos globales progresivos como Citibank lanzaron portales API abiertos en México con la esperanza de aprovechar los beneficios de open banking para mantenerse por delante de la competencia.

-

Inclusión financiera para los no bancarizados

Open banking es una regulación centrada en la tecnología. Utiliza APIs para permitir a terceros acceder a servicios de datos y pagos. Estas API abiertas pueden potencialmente ayudar a conectarse con consumidores que no pueden acceder a los servicios bancarios tradicionales. El hecho de que la penetración móvil en México sea relativamente alta ayuda a llevar estos servicios a un grupo más amplio de consumidores.

-

Un ecosistema colaborativo basado en la confianza

Open banking requiere que los clientes den su consentimiento antes de que un banco pueda exponer sus datos a TPP, lo que pone al cliente en control. Esto significa que los bancos deben implementar medidas de seguridad sólidas para garantizar que no se produzcan infracciones de datos. Al mismo tiempo, los TPP deben asegurar a sus clientes que el uso de datos es solo para los fines previstos. Deben comunicar las medidas puestas en marcha para garantizar la seguridad, de modo que puedan confiar en el sistema. Ser transparente ayuda a construir una relación más fuerte entre todas las partes interesadas en el ecosistema.

Datos importantes sobre la banca abierta en México

La siguiente tabla cubre algunos de los datos que se debe conocer en torno a la regulación de open banking en México.

| ¿Quién está involucrado en la regulación? | Comisión Nacional Bancaria y de Valores, Embajada del Reino Unido, Fintech Hub, C Minds, ODI y el Gobierno de la República |

| ¿Quién necesita abrir los datos? | Todas las 2200 instituciones financieras. |

| ¿Cuál es el alcance de Open Data? | · Los Datos Abiertos (Open Data) es información pública que ya está disponible en los sitios web de las instituciones u otros medios como sucursales, ubicación de cajeros automáticos o información de productos.

· Los Datos Agregados (Aggregate Data) son información consolidada de la actividad de la industria, por ejemplo, la cartera de crédito para el segmento de banca minorista. · Los Datos Transaccionales (Transactional Data) son los datos del cliente relacionados con las transacciones. |

| ¿Cuáles son los timelines? | · Marzo 1, 2018 – México se convirtió en el primer país en regular su sector FinTech. Esta ley sienta las bases para un estándar bancario abierto (OBS)

· Proyecto piloto lanzado · Las disposiciones secundarias de la ley FinTech vencen en marzo de 2020. |

| ¿Hay ya una norma técnica desarrollada? | Aún no está disponible, pero el estándar de API de Open Banking UK se usará como base. |

Tecnología: una necesidad infinita para el éxito de la banca abierta

Open banking se enfoca en la tecnología. Está en manos de un programa de tecnología estelar para abordar los problemas de inclusión financiera y digital y ofrecer ofertas competitivas y servicios digitales.

Si bien las APIs son el componente de tecnología subyacente para open banking, hay varias otras tecnologías que deben unirse para crear un ecosistema completo. La siguiente sección analiza cómo aprovechar la tecnología para crear una ventaja competitiva para open banking.

-

APIs para el acceso: llegar a los no bancarizados

Las API son la tecnología subyacente que facilita el intercambio de datos a través de open banking. Al igual que cualquier otra implementación de API abierta, se aplican los conceptos básicos. Deben cumplir con los requisitos de seguridad de la API, como la autenticación de API basada en OAuth2 / Certificate y OpenID Connect (OIDC). Estas API también deben admitir la publicación de API, la gobernanza, la regulación entre ellos.

Cuando se trata de open banking, hay varios otros factores que determinan el éxito de las APIs. El primero es el estándar. Como se mencionó anteriormente, México está en el proceso de compilar un estándar de API abierta basado en el estándar de API de Open Banking UK. Si eres una institución financiera mexicana, debe comenzar a hacer su tarea en el estándar API del Reino Unido

Open banking en México ocurrirá en una implementación por fases y la primera fase requerirá sandbox para probar las APIs abiertas. Si se tiene en cuenta este requisito en el momento de crear las APIs abiertas, hace que sea mucho más fácil prepararlas cuando entre en vigencia la fecha límite para las pruebas de sandbox. Nuestro blog explica cómo los bancos del Reino Unido y la UE necesitaban prepararse para un plazo similar en la UE y el Reino Unido.

Finalmente, recuerda que las APIs abiertas son un componente esencial para crear la inclusión financiera a través de open banking. Por lo tanto, al crear su estrategia de administración de API, debe verla como algo más que un componente de tecnología, es decir, como un canal para llegar a audiencias más grandes.

-

Asegure el viaje con su cliente

La seguridad es una gran preocupación dentro del movimiento open banking en México. Debido a que los números de fraude han aumentado en los últimos años, la seguridad de los datos es de suma importancia.

Entonces, ¿cómo se asegura de que esto suceda? Una forma es asegurar el proceso de intercambio de datos mediante mecanismos como la autenticación fuerte de clientes (SCA) y la gestión de consentimiento. Estos mecanismos le permiten al cliente controlar el intercambio de datos e iniciar pagos a través de terceros. Como SCA a veces puede disuadir la experiencia del usuario, un banco debe considerar la implementación de la autenticación adaptativa que puede eximir a SCA basándose en reglas predefinidas. Nuestro seminario web cubre algunos aspectos clave de SCA en referencia a la norma Open Banking UK API Standard.

Con el aumento del fraude, los bancos deberían tomar algún tiempo para invertir en los mecanismos adecuados de detección de fraude. Esto ayudará enormemente a reducir el riesgo de que los datos se utilicen incorrectamente en el ecosistema de open banking.

-

Proporcionar integración perfecta con TPP

La colaboración es un objetivo clave de open banking. Como banco, debe considerar que los viajes de los dos stakeholder son importantes; el viaje del cliente y el viaje de terceros. Otros operadores de servicios financieros, como las compañías de seguros, los proveedores de hipotecas e incluso los bancos retadores, deberían poder acceder e integrarse con sus APIs abiertas para derivar los datos de los clientes de manera transparente. Esto también determina el nivel en el que puede competir. Una experiencia negativa para un TPP podría llevarlos a elegir las APIs de un banco competidor sobre las suyas. Además, mientras más TPP accedan a sus APIs, más amplia será la distribución a los consumidores. Un TPP podría ser fácilmente la forma en que lleva sus servicios bancarios a los no bancarizados.

-

Utilice el análisis de datos para crear experiencias de clientes digitales

Open data es sinónimo de open banking. Pero se necesita mucho trabajo para convertir estos datos en información procesable. Aquí la tecnología juega un papel clave. El análisis de datos puede ser tan básico como usar el análisis de APIs para identificar APIs de alto rendimiento para la monetización. También podría incluir técnicas más avanzadas, como el análisis del comportamiento, que puede darle una perspectiva de 360 grados al estilo de vida del cliente. Trabajar en colaboración con otros proveedores de servicios en el ecosistema de open banking puede ayudarle a identificar los patrones de compra de los clientes, sus preferencias hacia los servicios financieros y el tipo de experiencias digitales que buscan.

Construye una visión para un futuro más allá de la banca abierta

Los bancos progresivos deben entender el panorama más amplio del open banking. Si bien las necesidades y objetivos inmediatos giran en torno a la creación de un mayor acceso a los servicios financieros, open banking tiene mayores beneficios. Convierte los servicios financieros tradicionales en una plataforma centrada en la tecnología que permite a todos los interesados, desde bancos hasta clientes y proveedores de servicios financieros y no financieros, obtener los beneficios.

Por lo tanto, a largo plazo, open banking no solo cambia la forma de hacer banca, sino también su calidad de vida y la de sus clientes. Realmente puede revolucionar el ecosistema digital de México y ponerlo a la par con regiones como Singapur y Hong Kong, cuyos ecosistemas digitales son de alta calidad. Por lo tanto, crear una visión que se extienda más allá de la regulación y hacia una agenda digital más grande pone a su banco por delante de la competencia.

Conclusión

Este artículo resume los requisitos clave para open banking en México, qué considerar al implementar la tecnología y cómo crear una visión a largo plazo para open banking.

Hay mucho que esperar en la progresión de open banking en México. WSO2 se compromete a involucrarse con estos esfuerzos. Llevamos a cabo Open Banking and Security Forum en México junto con nuestros socios X4. Continuamos trabajando para apoyar la regulación y sus objetivos más amplios de crear inclusión financiera, confianza y apertura en el ecosistema bancario. Nuestra experiencia con Europa, el Reino Unido y Australia ha allanado el camino para ayudarnos a comprender cómo las diferentes regiones reaccionan a las regulaciones y cómo la tecnología puede ser esencialmente un método para la locura.

Acerca del Autor

Kushlani De Silva

Product Marketing Manager, WSO2 Open Banking

WSO2